L’impôt de plus-value : êtes-vous concerné lors de la vente de votre bien immobilier ?

Vous vendez un bien immobilier pour un montant supérieur à votre prix d’achat donc vous réalisez un gain imposable selon le régime des plus-values immobilières des particuliers. Ce régime prévoit des modalités particulières pour calculer précisément votre gain, une taxation à l’impôt sur le revenu et aux prélèvements sociaux, des cas d’exonérations, une surtaxe, etc.

Comment calculer le montant de la plus-value ?

En principe, le montant de la plus-value est déterminé par la différence entre le prix d’acquisition et le prix de cession. Des modalités de calcul spécifiques sont applicables dans des cas particuliers comme l’acquisition d’un terrain sur lequel vous avez construit, la vente d’un bien conservé à la suite d’un divorce, etc.

Le prix d’acquisition est celui fixé dans l’acte de vente (il s’agit alors d’une acquisition à titre onéreux) ou dans l’acte de donation ou la déclaration de succession si vous avez reçu le bien par ce biais (il s’agit alors d’une acquisition à titre gratuit).

Ce prix d’acquisition peut être majoré du montant des frais payés lors de l’acquisition, comme les frais d’acte, les droits de donation, succession, etc. Lorsque le bien a été acquis à titre onéreux, les frais d’acquisition peuvent être fixés forfaitairement à 7,5 % du prix d’acquisition.

Si vous avez réalisé des travaux sur le bien que vous vendez, le prix d’acquisition peut également être majoré du montant des dépenses réalisées au titre de ces travaux :

- soit pour leur montant réel (à condition que vous puissiez produire les justificatifs correspondants et que vous n’ayez pas déduit ces sommes de vos revenus locatifs),

- soit forfaitairement pour un montant égal à 15 % du prix d’acquisition mais à la condition que le bien soit cédé plus de 5 ans après son acquisition.

Le prix de cession est égal au prix figurant dans l’acte de vente peu importe ses modalités de paiement.

Exemple : Achat d’un bien pour 210 000 € il y a 17 ans, prix de vente fixé à 270 000 €.

- Majoration du prix d’achat pour les frais d’acquisition, montant forfaitaire de 7,5 % : 15 750 € (7,5 % x 210 000) ;

- Majoration du prix d’achat pour les travaux, montant forfaitaire de 15 % : 31 500 € (15 % x 210 000).

Soit un prix d’achat majoré (prix de revient) de 257 250 € et une plus-value nette est de 12 750 € (270 000 – 257 250).

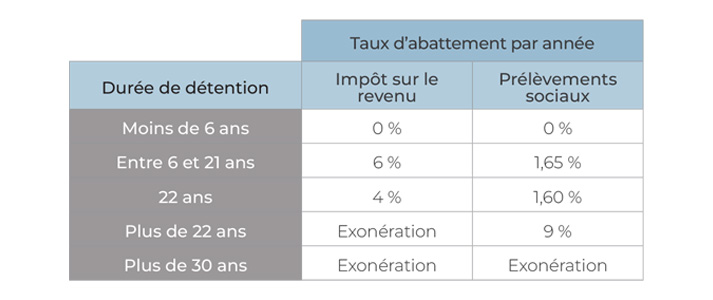

La plus-value ainsi calculée est ensuite réduite d’un abattement pour durée de détention afin de connaître le montant de la plus-value imposable. Les taux d’abattements diffèrent en matière d’impôt sur le revenu et de prélèvements sociaux et varient en fonction de la durée de détention.

Une fois les abattements pour durée de détention appliqués, la plus-value immobilière est taxée à l’impôt sur le revenu au taux forfaitaire de 19 % et aux prélèvements sociaux au taux de 17,2 %.

Exemple : Durée de détention 17 ans, plus-value nette 12 750 €.

Abattement « impôt sur le revenu » pour 17 ans = 72 %, soit une plus-value imposable de 3 570 € (12 750 € – 72 %) taxée à 19 % au titre de l’impôt sur le revenu = IR 678 €

Abattement « prélèvements sociaux » pour 17 ans = 19,80 %, soit une plus-value imposable de 10 226 € (12 750 € – 19,80 %) taxée à 17,2 % au titre des prélèvements sociaux = PS 1 759 €

Ainsi l’imposition globale est de 2 437 € (678 + 1 759).

Et si vous constatez une moins-value ? Il n’est possible d’imputer une moins-value immobilière ni sur des plus-values de même nature réalisées lors de cessions d’autres immeubles, ni sur le revenu global.

Quels biens sont concernés ?

Sont concernés par l’impôt de plus-value immobilière les ventes portant sur :

- des immeubles bâtis (maison individuelle ou appartement dans des immeubles collectifs) ou non bâtis (terrains) ;

- des droits démembrés (usufruit, nue-propriété),

- des titres de sociétés à prépondérance immobilière (SCI soumise à l’impôt sur le revenu, parts de FPI).

A noter que les donations et les transmissions par décès de biens immobiliers ne sont pas concernées par l’impôt de plus-value.

Quels sont les cas d’exonération ?

Plusieurs exonérations existent en matière de plus-value immobilière. Il s’agit notamment de :

- la vente de la résidence principale, à condition que le bien immobilier cédé constitue la résidence habituelle et effective du cédant au jour de la cession ou lors de sa mise en vente (dans un délai de vente normal compte tenu du marché) ;

Bon à savoir : Lorsqu’une partie de la résidence principale est, au jour de la cession, louée (en cas de location meublée saisonnière par exemple) : l’exonération au titre de la résidence principale s’applique uniquement au prorata des surfaces réellement occupées de manière privative par le propriétaire.

- la première vente d’un logement autre que la résidence principale en vue de l’acquisition de sa résidence principale, à condition que le vendeur n’ait pas été propriétaire de sa résidence principale au cours des 4 années précédant la cession et qu’il réinvestisse le prix de vente dans les 2 ans suivant la vente dans l’acquisition ou la construction de sa résidence principale ;

Bon à savoir : Pour un couple marié, le fait que l’un des époux détienne ou ait détenu comme bien propre, au cours des 4 années précédant la cession, la résidence principale du couple, n’empêche pas l’autre époux du bénéfice de l’exonération.

- les ventes dont le prix est inférieur à 15 000 € ;

- les ventes réalisées par des personnes qui entrent dans une structure médicalisée (exemple EHPAD), sous réserve de céder leur résidence principale dans un délai maximal de deux ans après l’entrée en maison de retraite ;

- les ventes dont le cédant est titulaire d’une pension de vieillesse ou d’une carte d’invalidité, dispose de revenus faibles et n’est pas redevable de l’IFI (conditions cumulatives),

- les ventes suite à des évènements particuliers tels l’expropriation, l’immeuble soumis à un risque naturel majeur, etc.,

- les ventes réalisées au profit d’organismes en charge du logement social,

- Les ventes réalisées par des non-résidents, dans la limite d’une résidence et avec une exonération plafonnée à 150 000 € de plus-value nette imposable (sous réserve de respecter certaines conditions)..

Qu’est-ce que la surtaxe ?

Lorsque le montant de la plus-value imposable excède 50 000 € (après application des abattements pour durée de détention éventuels), une taxe complémentaire est due, dont le taux varie entre 2 et 6 % en fonction du montant de la plus-value imposable.

Exemple : Pour une plus-value imposable de 115 000 €, la surtaxe est de 3 %, soit 3 450€.

Ce seuil de 50 000 € s’apprécie au niveau de chaque cédant. Ainsi, pour un couple marié, le seuil de 50 000 € sera apprécié au niveau de la quote-part du bien et donc de la plus-value revenant à chacun des époux et non au regard de la plus-value totale réalisée par le couple.

Exemple : Un couple cède conjointement un immeuble détenu en communauté et réalise à raison de cette cession une plus-value nette imposable de 90 000 €. Il n’est pas redevable de la surtaxe puisque la quote-part de plus-value imputable à chacun des époux, soit 45 000 €, est inférieure au seuil d’imposition de 50 000 €.

Comment et quand payer l’impôt de plus-value ?

Le montant de l’impôt dû (IR, PS et surtaxe) est déclaré et payé par le notaire qui réalise l’acte notarié pour la vente immobilière. Il retient le montant de l’impôt sur le prix de vente payé par l’acquéreur et reverse au vendeur le solde net.

En cas de plus-value imposable vous devez, lors de votre déclaration de revenus de l’année concernée, reporter le montant de la plus-value nette imposable à l’impôt sur le revenu dans votre déclaration (imprimé 2042-C, case 3VZ) afin que ce gain soit intégré dans votre revenu fiscal de référence.

Lorsque la plus-value a été exonérée du fait du remploi du prix de vente dans l’acquisition de la résidence principale, il convient également d’indiquer le montant de la plus-value exonérée en case 3 VW de la déclaration 2042 C.

Bon à savoir : Aucune déclaration ne doit être déposée lorsque la plus-value est exonérée (en application d’une exonération expresse ou par l’application de l’abattement pour durée de détention), ni lorsque la cession ne donne pas lieu à une imposition (plus-value égale à zéro ou constatation d’une moins-value).

Derniers articles

News patrimoniales

16/02/2026

L'épargne de votre enfant mineur : avez-vous le droit de l'utiliser ?

Votre enfant possède peut-être un compte bancaire, un livret d’épargne ou même une assurance-vie ? Ces produits sont souvent ouverts et ...

Découvrir l'articleNews patrimoniales

11/02/2026

Votre "espace particulier" devient "mon espace Finances publiques"

Depuis le 15 décembre, votre espace particulier sur le site impots.gouv.fr a changé de nom pour devenir « Mon espace Finances publiques ». ...

Découvrir l'articleNews patrimoniales

03/02/2026

Location : hausse des frais d'agence en 2026

Vous envisagez de déménager en 2026 ? Vous mettez un bien en location en 2026 ? Les frais d’agence pour la location du logement vont légèrement ...

Découvrir l'articleNews patrimoniales

21/01/2026

La taxe foncière : comprendre le calcul pour éviter les mauvaises surprises

Vous êtes propriétaire ? Chaque année, à l’automne, vous recevez votre avis de taxe foncière et son montant vous paraît souvent mystérieux. ...

Découvrir l'articleNews patrimoniales

07/01/2026

Lois de finances 2026 : ce qui change et ce qui ne change pas (encore) pour vous

Le début d’année 2026 s’annonce particulier sur le plan législatif, la loi de finances n’ayant pas été adoptée à temps (avant le 31 ...

Découvrir l'articleVidéos

17/11/2025

Le marché des ETF explose en 2025 : ce que ça change pour les CGP & l’épargne en ligne

En 2025, les ETF connaissent une croissance spectaculaire. Dans cette vidéo, nous décryptons ce mouvement et ses impacts directs pour le marché ...

Découvrir l'article