Défiscalisation : quels dispositifs privilégier en cette fin d’année pour réduire votre impôt sur le revenu ?

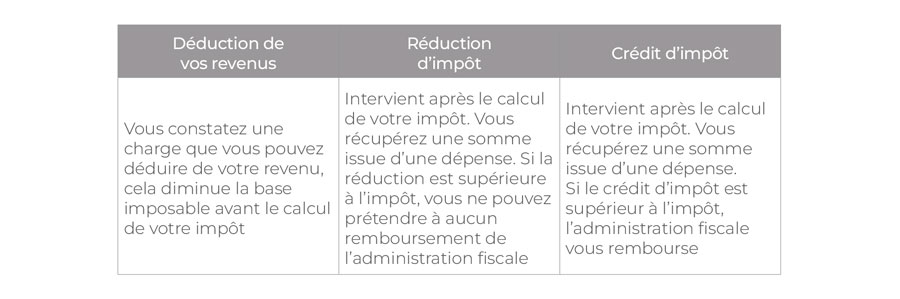

Plusieurs leviers sont accessibles pour réduire l’impôt sur vos revenus, chacun faisant l’objet de conditions à respecter et de plafonds de déduction ou de dépenses.

Quelle déduction ?

Parmi les déductions à votre disposition, le versement sur un plan d’épargne retraite (PER) est pertinent en fin d’année. Et pour cause, vous avez une connaissance précise du montant de vos revenus perçus en 2024. Ainsi vous pouvez simuler votre impôt et ajuster le montant de votre versement PER avec précision.

A privilégier si vous avez atteint le plafond des réductions et crédits d’impôt (10 000 €) et/ou si vous avez un taux d’imposition élevé : le gain étant proportionnel au taux d’imposition (0 %, 11 %, 30 %, 41 % ou 45 %).

Bon à savoir : Depuis le 1er janvier 2024, les mineurs ne peuvent plus ouvrir de PER individuel, ni réaliser de versements volontaires sur un PER ouvert avant cette date. Ainsi, il n’est plus possible de déduire les versements d’un enfant mineur des revenus du foyer fiscal auquel il est rattaché.

Quelle réduction d’impôt ?

Parmi les réductions d’impôt, la souscription au capital de PME (petites et moyennes entreprises) permet de financer le développement de nouvelles entreprises tout en bénéficiant d’une réduction d’impôt. Jusqu’à la fin de l’année 2025, la souscription au capital de sociétés foncières solidaires et/ou d’entreprises solidaires d’utilité sociale (ESUS) vous permet de bénéficier d’un taux de réduction de 25 % du montant de votre investissement.

Exemple : vous versez 22 000 €, vous obtenez une réduction d’impôt de 5 500 € (= 25 % de 22 000 €).

A privilégier si vous n’avez pas atteint le plafond des réductions et crédits d’impôt (10 000 € par an et par foyer fiscal) et/ou si le plafond de déduction pour les versements épargne retraite a été consommé en totalité.

Quel crédit d’impôt ?

Parmi les crédits d’impôt, l’un d’entre eux pourrait vous faire passer le pas de l’achat d’un véhicule électrique ou hybride rechargeable !

Depuis le 1er janvier 2024, l’installation d’une borne de recharge de véhicule électrique pilotable dans votre résidence principale (ou secondaire) vous permet de bénéficier d’un crédit d’impôt égal à 75 % du montant de la dépense d’installation (dans la limite de 500 €).

Les dispositifs permettant d’optimiser votre fiscalité, dépendent de l’évolution des mesures gouvernementales et de la loi de finances pour 2025.

Derniers articles

News patrimoniales

05/05/2025

Le CGP, trait d’union entre les expertises

Dans un monde où les enjeux patrimoniaux se complexifient, le rôle du Conseiller en Gestion de Patrimoine (CGP) ne se résume plus à une simple ...

Découvrir l'articleNews patrimoniales

02/05/2025

Départ à l’étranger : nos conseils pour optimiser la gestion de votre patrimoine

Vous partez vivre à l’étranger et vos valises sont faites ? Le Centre du Patrimoine vous partage ses conseils pour optimiser la gestion de votre ...

Découvrir l'articleNews patrimoniales

29/04/2025

Enfants et droits à la retraite : parents gagnants ?

Avoir des enfants, les adopter ou les élever vous offre des avantages pour la retraite ! Entre trimestres supplémentaires et majorations, faisons ...

Découvrir l'articleNews patrimoniales

22/04/2025

Arrêt de travail, invalidité, décès : quelles sont les actions à mener ?

Vous êtes dans une situation financière difficile à la suite d’un arrêt maladie qui se prolonge, d’une invalidité ou du décès d’un ...

Découvrir l'articleNews patrimoniales

10/04/2025

Optimiser votre rémunération de dirigeant

En tant que dirigeant de société, vous vous demandez sûrement comment optimiser efficacement votre rémunération ? La question est complexe et ...

Découvrir l'articleNews patrimoniales

04/04/2025

Baisse du taux du Livret A et du LDSS : comment réorienter son épargne efficacement ?

Les livrets réglementés comme le Livret A ou le Livret de développement durable et solidaire (LDDS) permettent de garder une épargne disponible ...

Découvrir l'article